2月23日,据彭博社援引的数据显示,美国30年期国债经通胀调整后收益率转入正区间,为2020年6月以来所首见,同时,华尔街交易员也对美联储加息时间的预期提前。

高盛的策略师进一步表示,美联储日前的最新表态将转向关注平均通胀率,这进一步提醒如果美联储要开始加息,步调将是渐进的,首先,美联储希望在开始加息前先结束资产购买计划,利率互换市场显示,美联储首次加息25个基点的时间料在2023年第三季度,而此前为2024年会加息50个基点。

事实上,早在一周前,经济学家Wrightson ICAP已经在撰写的报告中称,美联储已经开始更加关注其资产负债表扩张的潜在副作用,因美国通胀预期快速抬升,美联储可能会提前被迫加息,这也意味着美联储将向市场发出最强的金钱转向信号,很明显,这是美联储在货币利率正常化政策上“服软认输”后要品尝的结果。

因为,美国新冠状病毒疫苗接种范围扩大、经济持续开放和美国数万亿美元的财政刺激前景持续向好,使得10年期和30年期在内的各期限美债收益率和通胀预期越走越高,很明显,这将会对实体经济和美国股市造成重大影响。

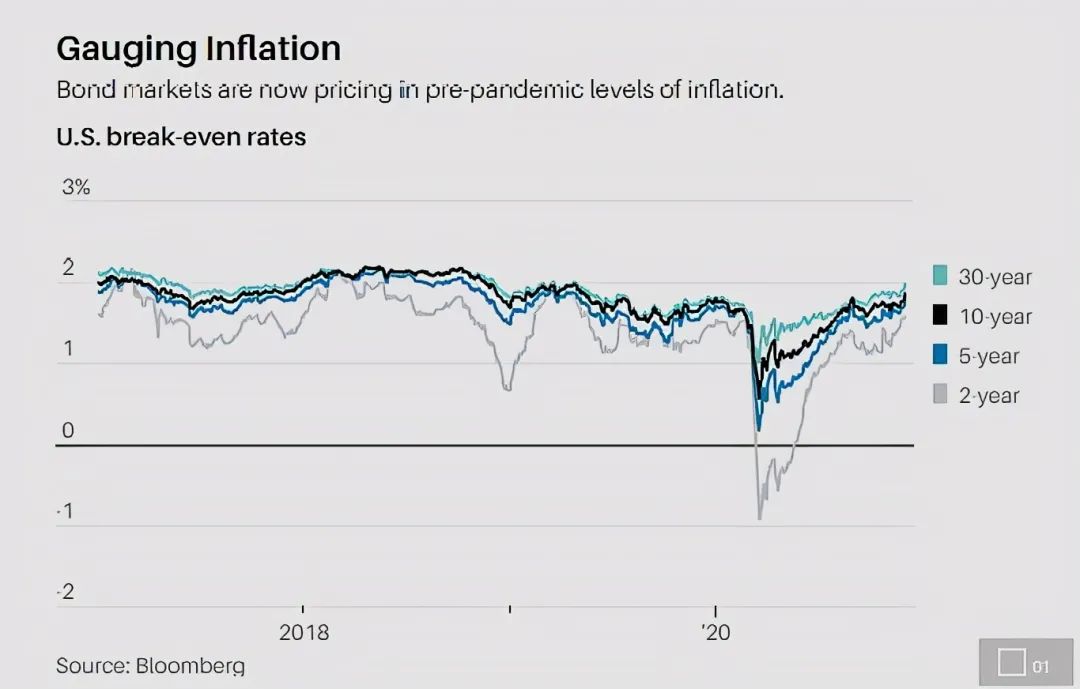

由彭博巴克莱提供的反馈美国通胀预期指标数据(损益平衡利率和通胀掉期)正在暗示美国物价增长有望加速,截止2月20日,美国通胀保值债券自2019年12月以来迄今已经上涨了0.92%,数据显示,衡量5年平均通胀水平预期的掉期利率目前已升至2.28%,高于2%的通胀目标。

由彭博社提供的数据也正在显示这个信号,BWC中文网财经团队注意到,作为衡量美国通胀预期的重要指标,10年期美国国债与可比通货膨胀保值债券(TIPS)的收益率差最近14周以来在持续扩大,在2月14日更是触及1.98%,创下2019年2月以来的新高。

美国行业研究机构Bankrate提供的数据还显示,2月19日,美国30年期抵押贷款平均利率也意外地升至2.99%,创一年多来最大涨幅,这进一步推高了以市场为基础的通胀指标,并导致美国国债券被大量抛售,这也是近一周以来,美国基准10年期美债收益率上涨近20个基点的背后原因之一。

而除了住房按揭利率飙升之外,美国经济和金融市场中的借贷成本上升的威胁也已经笼罩在了风险资产的上方,根据历史数据来看,如果10年期美债利率抬升达到一定的阈值(1.8%上方,目前为1.36%),可能会开始抑制包括美股在内等风险资产的表现,这样带来的后果是对低评级的企业而言,他们的融资条件可能会进一步恶化。

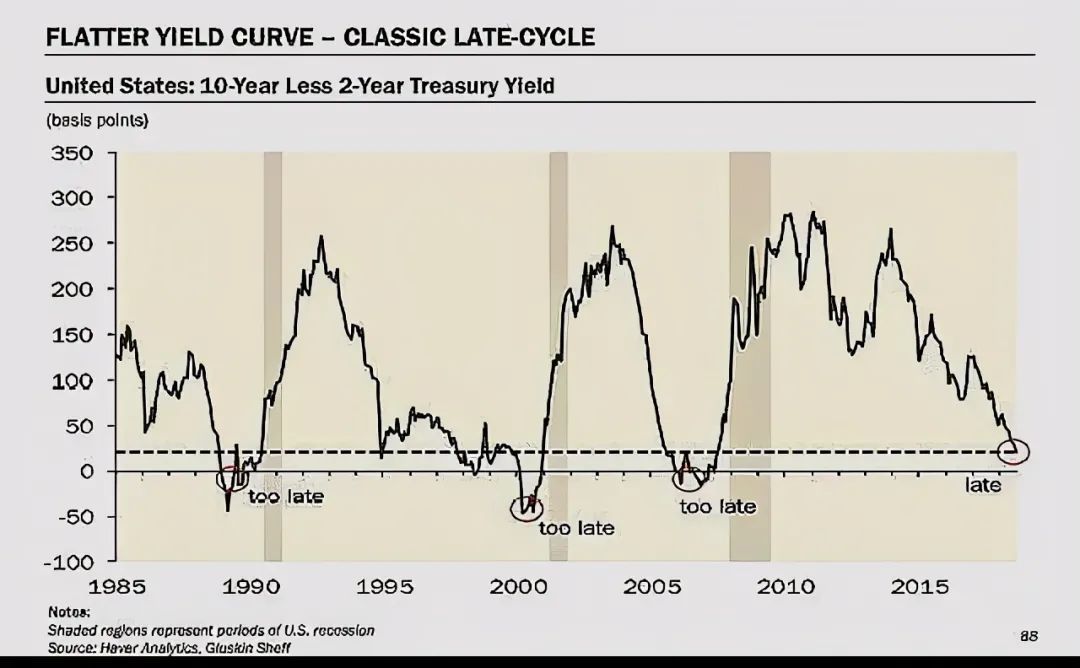

知名趋势预言家、Trends Journal杂志出版商Gerald Celente也在一周前撰文提醒全球投资者,除了全球经济基本面,碎片化的全球经济举措及油价攀升将加剧股市的震荡,随着包括美债、美股等市场走向“大崩溃”,目前来看,我们似乎有望迎来债券收益率曲线反转。

一般而言,如果2年期美国国债和10年期美债之间的利差不断缩小,甚至降至0水平,美国经济的复苏将会在短期内很难出现,而10年期美债又是全球资产价格的核心标杆,这也意味着将会同步影响到全球市场,正如下图美债收益率的历史对比图所示,Gluskin Sheff进一步表示,一旦前述利差变为0,投资为时已晚。

而这些市场数据和分析也意味着美联储会被动加息,进而影响全球金融市场和资产估值,在过去的41周内,美国已向市场印钞放水投放达21万亿美元的基础货币流动性和经济刺激方案来弥补系统的脆弱性,此外,过去六个月间,美国联邦债务总额激增5.6万亿美元,目前已高达28万亿美元,也就是说,美联储大幅度开启美元印钞机的同时,滋生了美国联邦不断爆表的债务赤字。

要知道,这些数万亿美元放出去的水不但需要加以回流,反而更需要水涨船高回流美国时,这更像是美国精心炮制了收割全球市场和新冠病毒持续蔓延转嫁部分美国债务风险的过程,这在美国通胀抬升刺激实际利率上行后,现在这个信号越来越接近危险值,而这背后的逻辑其实很简单。

因为当全球美元资本回流美国,刺激制造业和基建形成新产能之后,美国对全球商品的供给依存度就会开始下降,引时贸易赤字就会开始好转,但这个过程中由于美元的特殊地位,使得美联储每一次货币松紧举措,都会牵动着全球市场的经济走势,而目前的全球公共卫生危机则加速了这个过程,这更是美国财政将每年万亿赤字风险转嫁市场的进程。

那么,对于全球市场意味着什么呢?可以预见的是,一些高外债、低外储及正在经历高通胀的脆弱经济体来说,届时会更加不堪一击,再度上演美元荒,这也是美国巨额赤字风险转嫁给多个脆弱市场的一贯做法。亦如投资经理Patricia Perez-Coutts称,美联储的货币举措向来拿脆弱的经济体开刀,就像一群野生牛羚正在渡河,狮子会挑年幼体弱的下手……其他牛羚会继续前进。

对此,彭博社在稍早前的一篇报告指出,这此经济体包括土耳其、乌克兰、阿根廷、越南、巴基斯坦、埃及、斯里兰卡、巴西及印尼等国或都会由于高企的外部债务(以美元为主的外债)与外储呈现倒挂模式而面临美元荒困境,换言之,美国的数万亿美元巨额债务和赤字风险正利用不同时期的松紧美元周期转嫁给上述至少9国。

那么,对于投资者来说,意味着什么呢?首先,远离美元资本和美国市场似乎正在成为一个投资风向,因为只有如此或才可以避免被割“韭菜”。其次,土耳其、乌克兰、阿根廷、越南等高外债低外储的脆弱市场或并不具备良好的投资价值。

因为在上述一系列市场中你的对手盘往往是华尔街的资本大鳄和犹太银行家,当然,被誉为最富远见的华尔街金融大鳄吉姆·罗杰斯也为投资者解释一个重要的信条,他指出,保护自己投资的唯一办法将是投资熟知的领域,幸存者将是那些知道自己做什么的投资者。(完)